Присутствие аптек и аптечных сетей на российском рынке

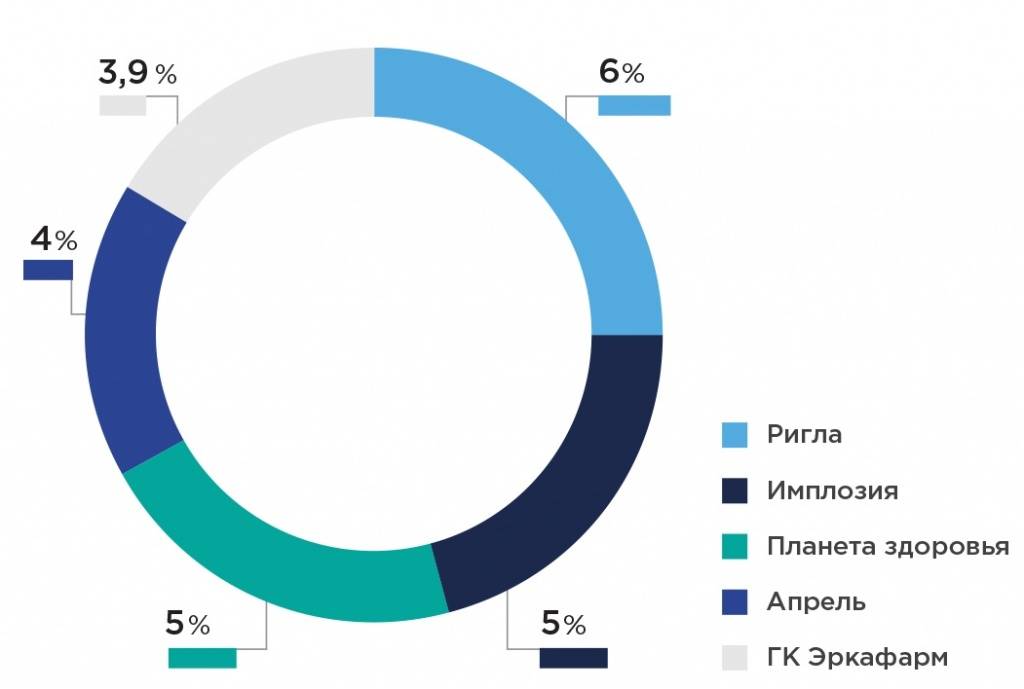

На начало 2021 года в России функционирует более 69,2 тыс. аптек, что на 1,2 тыс. больше годом ранее (Рис. 9).

Рис. 9. Сегментация по типу аптечных сетей, кол-во АУ, %

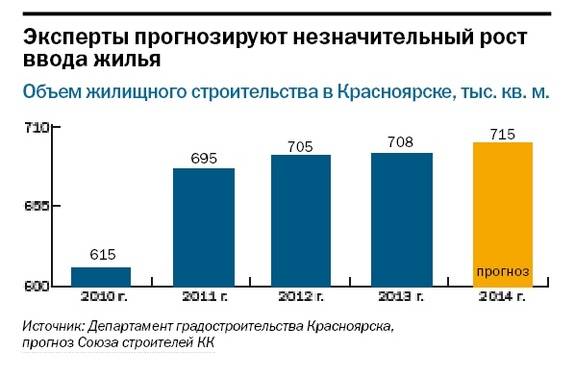

Аптечные сети «Ригла» и «Имплозия» в России имеют самое большое количество аптек – 3 207 и 3 273 аптеки с долей объема рынка 6,2% и 5,4% (Рис. 10).

Рис. 10. ТОП-5 аптечных сетей в России, объем рынка, %

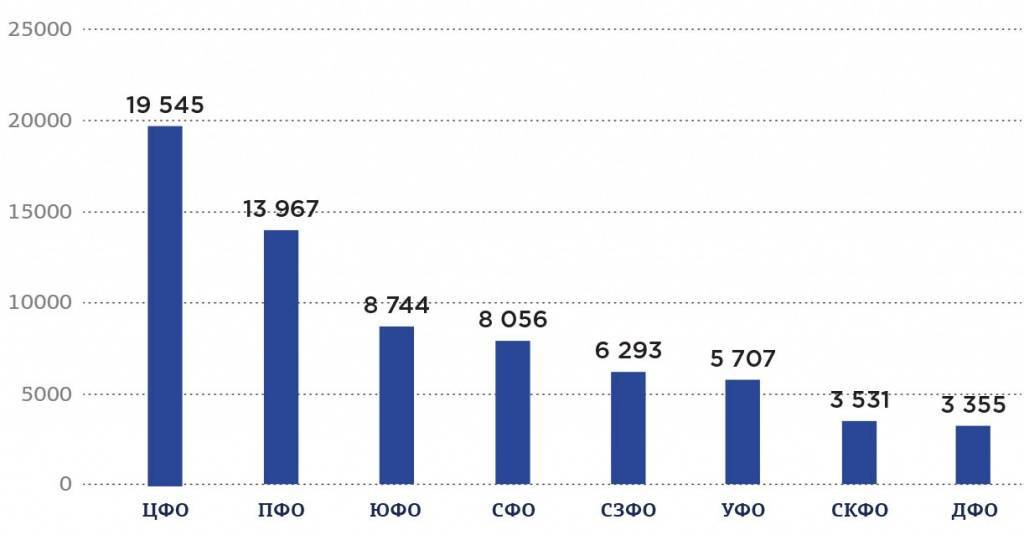

В центральном федеральном округе функционирует самое большое количество аптек. Так, на апрель 2021 года их количество превысило 19 545 тыс. учреждений, что составляет порядка 5 точек на 10 тыс. человек населения (Рис. 11).

Рис. 11. Концентрация аптечных учреждений по регионам на апрель 2021 года, тыс. аптек

Государственная поддержка фармацевтической отрасли

Из государственного бюджета на развитие фармацевтической отрасли выделено за прошедший 2020 год порядка 177,8 млрд. руб., что на 21% больше годом ранее. Льготное лекарственное обеспечение занимает порядка 60,7% доли от всего государственного бюджета (Рис. 12).

Рис. 12. Структура государственного сегмента фармацевтического рынка России

По ожиданиям экспертов, в государственном сегменте закупок лекарственных средств в 2021 году ожидается прирост в 21% в связи с усилением финансирования этой области здравоохранения. Розничный сегмент даст прирост в 3-5% в рублях. Уровень инфляции на лекарственные препараты значительно выше, чем в других областях рынка, поэтому в рублях динамика будет положительная, а в упаковках ожидаются двузначные отрицательные значения. Суммарный прирост по фармацевтическому рынку в рублях составит +11% в 2021 году (Рис. 13).

Рис. 13. Прогноз динамики фармацевтического рынка на 2021 г.

Доли производства и продаж различных групп отечественных лекарств

Тем не менее, конец 2020 года ознаменовался увеличением производства отечественных лекарственных препаратов также на 3,6%.

Соотношение аптечных продаж лекарственных средств по АТС-группам I уровня в России в январе 2020- 2021 годов представлено в Таблице 1.

Табл. 1. Соотношение долей АТС-групп I уровня в объеме аптечных продаж лекарственных препаратов в России в январе 2020-2021 годов

АТС-группы I уровня | Доля от стоимостного объема продаж, руб., % | Доля от натурального объема продаж, руб., % | ||||

Январь 2020 | Январь 2021 | Изм-е доли | Январь 2020 | Январь 2021 | Изм-е доли | |

A | 18,8% | 18,9% | 0,1 % | 17,0% | 16,8% | -0,2% |

C | 14,2% | 14,6% | 0,4% | 13,0% | 14,1% | 1,1% |

R | 13,0% | 11,8% | -1,2% | 16,1% | 15,6% | -0,5% |

N | 11,3% | 10,9% | -0,4% | 15,2% | 14,9% | -0,3% |

J | 7,8% | 10,2% | 2,4% | 7,1% | 8,2% | 1,1% |

M | 8,0% | 7,8% | -0,2% | 7,5% | 7,7% | 0,2% |

G | 7,3% | 6,7% | -0,6% | 2,0% | 2,1% | 0,1% |

D | 5,8% | 5,5% | -0,3% | 10,3% | 9,2% | -1,1% |

B | 4,8% | 5,1% | 0,3% | 3,0% | 3,1% | 0,1% |

L | 2,7% | 3,0% | 0,3% | 1,3% | 1,4% | 0,1% |

S | 2,8% | 2,4% | -0,4% | 2,6% | 2,4% | -0,2% |

~ | 1,9% | 1,7% | -0,2% | 3,0% | 2,9% | -0,1% |

V | 0,7% | 0,7% | 0,0% | 0,7% | 0,7% | 0,0% |

H | 0,5% | 0,5% | 0,0% | 0,7% | 0,7% | 0,0% |

P | 0,2% | 0,2% | 0,0% | 0,4% | 0,4% | 0,0% |

В долевом отношении в январе 2021 года, в сравнении с аналогичным периодом 2020 года, произошли заметные сдвиги – изменение долей стоимостного объема было в пределах ±2,4%. Если сравнить абсолютные значения стоимостных объемов продаж, то можно отметить увеличение продаж у 9-и АТС-групп.

Тройка быстрорастущих групп представлена препаратами, имеющими отношение к лечению коронавирусной инфекции:

- «Противомикробные препараты для системного использования» (+39,9%);

- «Противоопухолевые препараты и иммуномодуляторы» (+18,9%);

- «Препараты, влияющие на кроветворение и кровь» (+13,5%).

Препараты-лидеры в 2021 году

Ключевую роль в росте реализации препаратов группы сыграли иммуномодуляторы «Ингарон» (+225,4%), «Гриппферон» (+166,3%) и «Бронхо-Мунал» (+57,5%).

Что касается препаратов, влияющих на кроветворение и кровь, то здесь в большей мере повлияли продажи препаратов, предназначенных для профилактики и лечения тромбозов и эмболий: антикоагулянтного средства «Эликвис» (+79,2%), вазодилатирующего препарата «Курантил» (+65,9%) и прямого ингибитора тромбина «Прадакса» (+37,6%).

В январе 2021 года в аптеках были проданы лекарственные препараты, которые произвели 929 фармацевтических компаний.

Ведущие производители лекарственных средств в России

Таблица 2. ТОП-10 производителей лекарственных препаратов по стоимостному объему продаж в России в январе 2021 года

Рейтинг | Производитель | Стоимостной объем, млн руб. | Доля, % | Прирост, % | |

Декабрь 2020 | Январь 2021 | ||||

2 | 1 | Отисифарм | 4 515,4 | 4,6% | -10,2% |

1 | 2 | Bayer | 4 442,2 | 4,6% | -15,2% |

3 | 3 | Novartis | 3 731, 4 | 3,8% | -23,4% |

4 | 4 | Stada | 3 397, 4 | 3,5% | -15,2% |

5 | 5 | Sanofi | 3 303,7 | 3,4% | -16,0% |

6 | 6 | Teva | 3 106, 4 | 3,2% | -11,9% |

7 | 7 | Abbott | 2 936, 1 | 3,0% | -9,2% |

8 | 8 | Servier | 2 904, 6 | 3,0% | -10,0% |

9 | 9 | KRKA | 2 736,6 | 2,8% | -13,6% |

10 | 10 | A. Menarini | 2 731,7 | 2,8% | -9,9% |

Итого | 33 806,0 | 34, 6% |

Отечественная компания «Отисифарм» (доля 4,6% в рублях) вытеснила с 1-го места немецкого производителя Bayer, который стабильно удерживал лидерство на протяжении длительного периода времени. При этом падение реализации на 10,2% в большей мере произошло за счет снижения спроса на противовирусные средства «Амиксин» (-23,1%) и «Арбидол» (-18,8%), а также на продуктовую линейку безрецептурных препаратов «Максиколд» (-22,4%), предназначенных для борьбы с симптомами простуды и гриппа. Но также стоит отметить, что в портфеле российской фирмы была и «растущая» группа препаратов: эубиотик «Аципол» (+19,5%), препарат магния «Магнелис» (+13,1%), анальгетик «Пенталгин» (+6,3%) и другие.

Корпорация Bayer (доля 4,6% в рублях) в январе 2021 года переместилась на вторую строчку. Объем реализации компании за месяц упал на 15,2%. Порядка 8 ведущих брендов фирмы показали отрицательную динамику, наибольший темп снижения был отмечен у антикоагулянтного средства прямого действия «Ксарелто» (-27,9%), стимулятора репарации тканей «Терафлекс» (-23,0%) и контрацептивного средства «Ярина» (-19,1%). Объем продаж средства-антацида «Ренни» (+5,1%) и витаминно-минерального комплекса для беременных женщин «Элевит» (+1,2%), наоборот, вырос.

На третьем месте рейтинга производитель Novartis (доля 3,8% в рублях), который продемонстрировал максимальное снижение объема реализации среди первой «десятки» компаний – на 23,4%. Все «хиты» фирмы за месяц отметились отрицательной динамикой. Особенно стоит выделить муколитическое средство «АЦЦ» (-34,9%), МИБП «БронхоМунал» (-28,7%) и антибиотик-пенициллин «Амоксиклав» (-25,8%).

Первое место в рейтинге ведущих фармацевтических дистрибьюторов в России на конец января 2021 года занимает компания «Катрен» с общей долей 20,29 %. Второе и третье места занимают Протек и Пульс с долями 19,39 % и 16,94 % соответственно (Рис. 7).

Рис. 7. ТОП-10 фармацевтических дистрибьюторов, общая доля компаний за январь 2020/2021гг., %

За 2020 год стоимость одних из самых востребованных препаратов является самой низкой в Белгородской области, тогда как самая дорогая упаковка рассматриваемых лекарств после Москвы и Московской области имела место в Мурманской области (рис. 8).

Рис. 8. Средняя цена упаковки препаратов в ТОП-5 регионов по общему объему закупок, январь 2021 г., руб.

Прогнозы обвала фондовых рынков на октябрь 2021 года

Роберт Кийосаки выступил с заявлением, что в октябре произойдет обрушение стоимости всех активов, включая Bitcoin, золото и ценные бумаги. Причиной столь драматичных событий станут действия ФРС (Федеральной резервной системы, аналога Центробанка) и Минфина США.

Коррекция на фондовых рынках началась в сентябре 2021 года. Для индекса широкого рынка S&P 500 итоги месяца стали худшими за последний год: индекс снизился на 4,8 %, с 4 530 пунктов до 4 304. Главный вопрос сейчас: продолжится ли снижение рынков в октябре 2021 года и на сколько.

Самым вероятным является падение индекса S&P 500 к зоне поддержки, которая находится на уровне 4 100-4 200 пунктов, то есть еще на 2-5 % от текущих 4 300 пунктов, говорит главный аналитик компании Esperio Лев Кравец.

Лев Кравец, главный аналитик компании Esperio:

— Логика падения рынка достаточно простая: 3 ноября, на очередном заседании ФРС наверняка начнет сворачивать программу покупки облигаций на 120 млрд долларов. Значит, инвесторы, которые всегда отыгрывают события заранее, будут весь октябрь закладывать сокращение, толкая цены на активы вниз.

Руководитель аналитического департамента AMarkets Артем Деев считает, что коррекция на фондовом рынке США в октябре — вполне реальный сценарий по нескольким причинам:

- вероятный дефолт китайского застройщика Evergrande все еще актуальная тема. Он может вызвать цепную реакцию на рынках Азиатско-Тихоокеанского региона и перекинуться частично на банковский сектор США;

- начало сезона квартальной отчетности. После очень позитивных отчетов за второй квартал ситуация покажет замедление корпоративных прибылей в третьем квартале, что обеспечит определенное снижение рынку;

- в октябре в Штатах будет рассматриваться инициатива кабинета Джозефа Байдена по увеличению налогов для компаний, что также станет триггером для снижения индексов;

- рост цен на энергоносители становится определяющим для инфляции — она не снижается, вопреки ожиданиям, что может заставить ФРС быстрее перейти к ужесточению монетарной политики.

Еще один важный момент и причина для снижения рынков заключается в том, что в США начался новый финансовый год. Это значит, что инвесторы хотели бы получить более низкие цены для входа в рынок, иначе база для роста акций будет слишком высокой.

Лев Кравец, главный аналитик компании Esperio:

— Во второй половине октября — начале ноября на американском рынке начинается «новогоднее ралли»

Сложно сказать будет ли оно на этот раз, но для нас важно то, что если оно все-таки будет, то именно к этому моменту цены на американские акции должны стать наиболее привлекательными — низкими. Поэтому октябрь 2021 года, по крайней мере, его первая половина, выглядит очень подходяще для того, чтобы скорректировать американские индексы еще ниже, в идеале он уйдет на 200-дневную скользящую среднюю по S&P 500 в 4 145 пунктов

После этого можно будет делать выводы относительно динамики фондового рынка в ноябре и декабре.